Why 2025 Needs a Different Kind of Money Plan

2025 is not 2019 with a new календарь.

We’ve got: странные рынки, быстрые технологии, удалённую работу, ИИ во всех сферах и постоянно меняющиеся правила игры.

Поэтому обычное «я буду меньше тратить и больше откладывать» уже не работает. Нужен именно финансовый план действий — понятный список шагов с датами, суммами и сценариями «если что-то пойдет не так».

Ниже — практическое руководство, без воды и мотивационных лозунгов. Только то, что можно открыть сегодня и начать делать.

—

Шаг 1. Определи, зачем тебе деньги именно в 2025 году

Не «на будущее». Не «на пенсию когда-нибудь».

А конкретно: какие решения 2025 года деньги должны тебе купить?

Задай себе 5 вопросов и запиши ответы (в идеале — в один документ или заметку):

1. Что обязательно должно быть оплачено и защищено?

Аренда/ипотека, базовые расходы семьи, медицина, обучение детей.

2. Что я хочу улучшить в качестве жизни в 2025?

Переезд, апгрейд жилья, смена работы, запуск проекта, обучение, отпуск не «как получится», а запланированный.

3. Что станет проблемой, если я не начну готовиться в 2025?

Пенсия, здоровье, стареющие родители, износ жилья, крупный кредит.

4. На что я точно не хочу тратить силы и нервы?

Долговая яма, постоянный минус на карте, «кредитки тушат пожары».

5. Сколько денег мне нужно, чтобы не паниковать 3–6 месяцев, если меня уволят?

Это базовый «фонд спокойствия».

Эти ответы — скелет твоего финансового action plan. Дальше мы под них подгоняем цифры и решения.

—

Шаг 2. Реальный кейс: как простой список целей спасает от хаоса

История Сергея (35 лет, айтишник, фриланс, средний доход, без миллионных активов).

Отправная точка (конец 2023):

– Доход прыгает: от 1500 до 2600 $ в месяц

– Расходы не отслеживает

– Кредиты закрыты, но накоплений почти нет

– Паника: «Если потеряю проект — все, кранты»

В начале 2024 он записал три цели:

– 3-месячный резерв — 4500 $

– Купить машину за 10 000 $ к середине 2025

– Начать откладывать на пенсию минимум 100 $ в месяц

Дальше он не стал сразу строить сложный портфель. Он сделал простой action plan:

1. 3 месяца отслеживает расходы и режет только то, что не ухудшает жизнь.

2. Фиксирует «минимальный комфортный уровень расходов» (около 1500 $).

3. Любой доход выше 2000 $ автоматически делится: 50% в резерв, 30% на машину, 20% на пенсию/инвестиции.

Результат через год:

– Резерв: 4800 $

– На машину: 5200 $

– Пенсионные инвестиции: 1500 $

– Паники — в разы меньше, решения по работе — спокойнее.

Фокус не в суммах, а в том, что список целей превратился в автоматические действия. В 2025 именно это тебе и нужно: не «я буду», а «когда, сколько, как часто и куда».

—

Шаг 3. Сделай финансовую рентгенограмму за 60 минут

Простой, но честный аудит:

3.1. Доходы

– Основной доход (зарплата, фриланс, бизнес)

– Побочный доход (подработки, аренда, проценты, дивиденды)

– Нерегулярные поступления (премии, бонусы, возвраты налогов)

Важно: посмотри не только среднее, а худший сценарий 2024 года. Он ближе к реальности, чем «оптимистичный».

3.2. Расходы (только 4 категории)

Перестань дробить на 40 пунктов, иначе утонешь в деталях. На 2025 хватит 4 групп:

1. Базовые (жилье, еда, транспорт, медицина, связь)

2. Качество жизни (развлечения, кафе, подписки, хобби, путешествия)

3. Обязательства (кредиты, алименты, регулярные взносы)

4. Инвестиции и накопления (если уже есть)

Твоя задача — понять:

– Сколько минимум нужно, чтобы прожить месяц без катастрофы

– Сколько реально уходит сейчас

– Сколько стоит твоя «нормальная жизнь» (без излишеств, но и без постоянной экономии на себе)

Это и есть фундамент твоего финансового плана на 2025.

—

Шаг 4. Минимальная, но рабочая структура плана

Финансовый action plan не обязан быть толстым документом.

Достаточно одной страницы с такими блоками:

1. Цели на 2025 в деньгах и датах

Пример:

– Резерв 3–6 месяцев расходов к ноябрю 2025

– Закрыть кредитку до июля 2025

– Инвестировать X $ к концу года

– Накопить на крупную покупку Y $ к сентябрю

2. Ежемесячные действия

– Сколько ты откладываешь фиксировано сразу после получения дохода

– Куда именно идут эти деньги (счета, брокеры, депозиты, конвертация валют)

3. Кризисный план «если все рухнет»

– Что ты режешь в расходах в первую неделю

– Какие активы можно быстро продать без ущерба

– Где можешь найти временный доход (фриланс, подработки)

4. План развития дохода

– Что ты делаешь, чтобы через 12 месяцев зарабатывать больше

– Обучение, переход в другую компанию, запуск оффлайн/онлайн-проекта

Этот документ нужно перепроверять раз в квартал. Не переписывать с нуля, а корректировать под реальность.

—

Шаг 5. Неочевидные решения, которые реально работают

5.1. Два бюджета вместо одного

Вместо одного «огромного» бюджета сделай так:

– Бюджет выживания — базовые расходы + минимальное качество жизни

– Бюджет развития — все остальное: обучение, путешествия, улучшения, инвестиции сверх минимума

Фишка в том, что когда что-то идет не так, ты просто переходишь на «режим выживания», не путаясь во всех остальных статьях. Это особенно важно, если у тебя нестабильный доход.

5.2. «Лестница» целей вместо одной большой

Вместо «я хочу миллион на счету» делай лестницу:

– Ступень 1: 1 месяц резерв

– Ступень 2: 3 месяца

– Ступень 3: 6 месяцев

– Ступень 4: первая цель по инвестициям

– Ступень 5: первая цель по пассивному доходу

Ты каждый месяц видишь прогресс, и мозг перестает саботировать долгие цели.

5.3. Используй сервисы, но не отдавай им контроль

Много людей сейчас пытаются create personal financial plan online за один вечер — и бросают через месяц.

Лайфхак: онлайн-сервис или приложение — это только калькулятор. Решения по приоритетам и рискам принимаешь ты, а не алгоритм.

План:

1. Заведи один инструмент для учета (приложение/Excel/ноут).

2. Один инструмент для хранения целей (Notion, Google Docs).

3. Один инструмент для инвестиций (брокер, платформа).

Не размазывай все по 7 приложениям — ты просто перестанешь смотреть на цифры.

—

Шаг 6. Альтернативные методы, если классический бюджет тебе не заходит

Не всем подходит привычная модель: «планируем бюджет на месяц, потом сравниваем с фактом».

Вот три способа планировать деньги, если от слова «бюджет» тебя уже трясет.

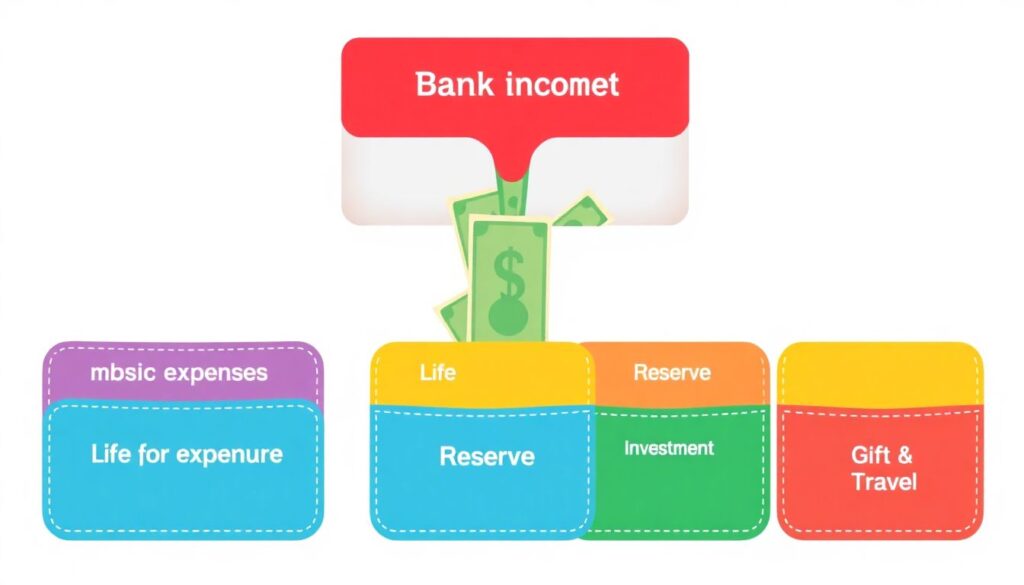

6.1. Метод «Счета-конверты» в цифровой версии

Идея: у тебя не одна карта, а несколько «карманов» (счета/подсчета в банке):

– Карман «Базовые расходы»

– Карман «Жизнь в кайф»

– Карман «Резерв»

– Карман «Инвестиции»

– Карман «Подарки/путешествия»

Каждый раз, как приходит доход, ты делишь его по заранее определенным процентам. Тратишь не «общий остаток на карте», а только то, что лежит в конкретном «кармане».

Так ты получаешь план по деньгам без таблиц и без постоянных расчетов.

6.2. Метод «Минимум + свобода»

Подходит тем, кто терпеть не может считать каждый кофе.

– Сначала ты считаешь минимальный комфортный прожиточный минимум в месяц.

– Задача: всегда иметь на счете сумму минимум на 2–3 таких месяца (и не трогать ее).

– Все, что сверху — можно тратить более свободно, но с правилом: X % всегда идет на цели 2025 года.

Это не идеальный контроль, но в разы лучше «я вообще ничего не планирую».

6.3. Метод «проектного планирования»

Относись к целям как к проектам:

– Проект «Резерв»

– Проект «Обучение/переквалификация»

– Проект «Пенсия»

– Проект «Крупная покупка»

Каждому проекту — бюджет, дедлайн и чек-лист.

Здесь особенно полезно hire financial advisor for retirement planning, если пенсия или ранняя финансовая свобода — важный проект. Хороший специалист поможет не просто выбрать продукты, а связать их в дорожную карту: сколько и куда вкладывать, чтобы выйти на нужный уровень капитала к конкретному возрасту.

—

Шаг 7. Лайфхаки для тех, кто уже неплохо управляет деньгами

Если у тебя уже есть резерв, инвестиции и стабильный доход, то 2025 — время не только сохранять, но и оптимизировать.

7.1. Регулярный аудит расходов «по-профессиональному»

Вместо того чтобы резать каждую расходную статью, раз в полгода сделай «ревизию разрывов ценности»:

– Оставь только те траты, от которых твоё качество жизни реально растет

– Все остальное либо урезай, либо автоматизируй (дешевле тариф, другой провайдер, другой формат)

Профессионалы часто обнаруживают, что 10–15% бюджета утекает на вещи, которые никак не улучшают жизнь.

7.2. Оптимизация под налоги и юрисдикции

Это уже уровень, где включаются wealth management services for high net worth individuals:

– оптимизация налоговой нагрузки,

– выбор стран и валют,

– защита активов.

Даже если ты пока не «high net worth», логика та же: думай не только о доходе, но и о том, что у тебя реально остается после налогов и комиссий.

7.3. Когда стоит привлекать специалистов

Если у тебя растет капитал, а времени разбираться во всех деталях все меньше, имеет смысл посмотреть, какие financial planning services 2025 реально дают ценность:

– не только продать тебе продукт,

– но и построить системный план: страховка, инвестиции, пенсионные программы, наследование.

Фокус: не просто «вложить выгодно», а построить систему.

И да, если ты гуглишь *best financial planners near me*, не останавливайся на первом варианте.

Минимум три консультации, сравнение подходов и прозрачности комиссий — это норма, а не занудство.

—

Шаг 8. Как превратить твой план в ежедневные действия

Финансовый план на 2025 легко написать и так же легко забросить.

Чтобы он жил:

1. Один вечер — один документ

Сформируй файл/заметку: «Мой финансовый план 2025». В нем: цели, суммы, дедлайны, счета, основные правила.

2. Один час в месяц — ревизия

В начале каждого месяца ответь на три вопроса:

– Что сработало в прошлом месяце?

– Где я вышел за рамки плана?

– Что я меняю в этом месяце (но не меняю цели каждые 30 дней)?

3. Один раз в квартал — «стратегический созвон» с собой

– Цели всё еще актуальны?

– Доход/расходы сильно изменились?

– Нужно ли переписать приоритеты?

4. Одна привычка — автоматизация

Каждый раз, когда у тебя появляется новый источник дохода, сразу решай:

– какой процент идет в резерв;

– какой — в инвестиции;

– какой — на улучшение качества жизни.

Не жди «когда будет больше зарабатывать».

Финансовый action plan строится из тех денег, которые есть сейчас. Бóльшие суммы просто масштабируют уже существующую систему, но не создают её с нуля.

—

Итог: как понять, что у тебя действительно есть план, а не просто «надежда на 2025»

У тебя есть реальный финансовый action plan, если:

– Ты можешь за 2 минуты показать один документ с целями, суммами и сроками.

– Ты понимаешь, что сделаешь в первые 7 дней, если потеряешь доход.

– Ты знаешь, сколько тебе нужно на 3–6 месяцев спокойной жизни.

– Ты понимаешь, сколько в твоей жизни стоит «нормально жить», а сколько — «развиваться и улучшать».

– Ты можешь объяснить, зачем тебе каждая крупная трата в 2025 и как она вписывается в общую картину.

Все остальное — детали, которые можно донастроить: с помощью приложений, книжек, курсов, консультантов или сервисов.

Начни с простого: сегодня же создай свой черновик плана на одну страницу.

Через год именно этот лист (или файл) будет той точкой, с которой начались твои более спокойные и осознанные отношения с деньгами.