Why high income doesn’t automatically mean “good with money”

Having a big paycheck feels like a superpower… until you realize money is flying out just as fast as it comes in. High earners often hit a strange paradox: you *should* feel rich, but your bank balance says otherwise.

Before diving into budgeting tips for high income earners, давай договоримся о терминах — кратко и по делу.

– High-earning household — семья (или человек), у которых доход сильно выше медианного по региону. Не важно, 5k или 25k в месяц — важно, что денег явно больше среднего.

– Budget — не тюремная решётка для расходов, а просто план движения денег по категориям: сколько приходит, куда уходит, что остаётся.

– Net worth (чистый капитал) — всё, чем вы владеете (квартиры, счета, инвестиции, бизнес) минус всё, что должны (ипотека, кредиты, долги).

Ключевая мысль: высокая зарплата без системы превращается в «дорогий хаос». А грамотное бюджетирование — это не про «урезать всё», а про «настроить баланс так, чтобы и жить хорошо, и капитал рос».

—

Почему классический бюджет часто ломается у высоких доходов

Обычные советы вроде «перестаньте покупать латте» работают, если вы зарабатываете немного. Но когда доход высокий, картина другая:

– Главные траты — это жильё, обучение, образ жизни, налоги.

– Самые дорогие решения — не ежедневные, а стратегические (дом, машины, школы, партнерство в бизнесе).

– Риски крупнее: ошибки стоят десятков тысяч, а не сотен.

Сравнение, если примитивно упростить:

– Обычный бюджет — как экономить бензин: меньше ездить, аккуратнее газовать.

– Бюджет высокодоходной семьи — как управлять небольшой авиакомпанией: важно, какие маршруты открываете, какие самолёты покупаете, как страхуете риски и что делаете в кризис.

Именно поэтому советы из статей «how to manage money in a high income household» часто не попадают в цель: они говорят о кофе и купонах, когда у вас настоящая проблема — непрозрачные крупные решения и отсутствие системы.

—

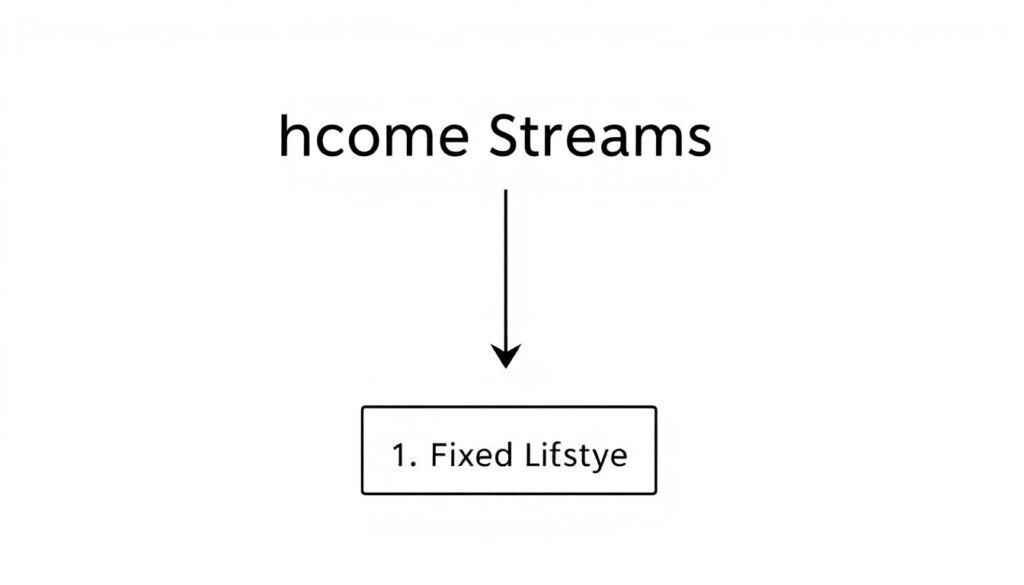

Мысленная диаграмма: «Деньги высокодоходной семьи под микроскопом»

Представим схему в виде текстовой диаграммы:

“`

[Income Streams]

|

v

+————————+

| 1. Fixed Lifestyle | <-- ипотека, аренда, садик, страховки, абонементы

+------------------------+

| 2. Variable Lifestyle | <-- рестораны, путешествия, шопинг, хобби

+------------------------+

| 3. Future Self | <-- инвестиции, пенсионные взносы, обучение, запас

+------------------------+

| 4. Big Bets | <-- недвижимость, бизнес, стартапы, крупные проекты

+------------------------+

```

У многих высокодоходных семей всё застревает в первых двух блоках. Бюджет начинает работать тогда, когда 3 и 4 блок получают приоритет заранее, а не по принципу «что останется».

—

Правило «Сначала богатство, потом стиль жизни»

Один из самых действенных wealth management strategies for high income couples — перевернуть привычный порядок действий:

1. Не «заработал → потратил → если что-то осталось, инвестировал».

2. А «заработал → зафиксировал суммы на капитал и цели → потом разложил остаток на стиль жизни».

Это похоже на переупаковку зарплаты:

– Сначала вы откусываете кусок будущему себе.

– И только потом раскладываете остальное на «жить сейчас».

Так бюджет перестаёт быть списком ограничений и становится алгоритмом приоритета.

—

Нестандартные решения: как настроить бюджет, когда доход уже высокий

1. Бюджет как «системы доступа», а не как список расходов

Вместо того чтобы переписывать всё до мелочей, попробуйте мыслить доступами:

– Личный счёт «на жизнь»: сюда каждый месяц автоматом падает фиксированная сумма на повседневку.

– Счёт «на крупные покупки»: техника, ремонт, отпуск. Пополняется регулярно, но деньги «созревают».

– Счёта «будущего»: инвестиции, пенсионные, фонд детей, резерв.

Не нужно отслеживать каждое кафе. Важнее строго соблюдать объёмы пополнений и не лазить в «будущее», когда на «жизнь» закончилось.

Это нестандартный подход к budgeting tips for high income earners: вы не режете траты по категориям, а ограничиваете *общий доступ* к «сегодняшним деньгам».

—

2. Диаграмма ролей: кто за что отвечает

Особенно для пар:

“`

[ Общий доход ]

|

v

+————————+

| Финансовый архитектор | <-- план, цели, проценты на капитал

+------------------------+

| Финансовый оператор | <-- платежи, переводы, контроль сроков

+------------------------+

| Ревизор раз в квартал | <-- проверка, работает ли система в реальности

+------------------------+

```

В маленькой семье все три роли могут быть у одного человека, но их всё равно стоит проговорить. Это снижает хаос: вы не спорите о каждом платеже, а обсуждаете, хорошо ли сейчас работает система.

—

3. Бюджет как «лимиты по удовольствиям», а не «лимиты по боли»

Один из неожиданных лайфхаков для тех, кто не любит ограничения:

– Вместо «минимум 30% в инвестиции» мыслите «максимум 20% на статус и понты».

– Вместо «нужно сократить расходы на отдых» — «есть лимит X на отдых, задача — *максимизировать удовольствие* внутри этой суммы».

Смена формулировки меняет ощущения: вы как будто участвуете в игре по оптимизации удовольствия, а не в марафоне самонаказания.

—

Чёткие ориентиры: сколько направлять на будущее

Универсальных процентов нет, но для доходов выше среднего можно использовать ориентиры-«скобки»:

1. Минимум для сохранения статуса

20–25% чистого дохода уходит в капитал (инвестиции, пенсионные, погашение ипотеки быстрее срока).

2. Зона уверенного роста

30–40% чистого дохода работает на будущее.

В этой зоне через 10–15 лет вы легко сможете отказаться от части работы без падения уровня жизни.

3. Агрессивное ускорение

50% и более — если хотите быстро перейти от «работаем ради денег» к «работаем по желанию».

Важно: проценты считают от «после налогов», и в эту цифру входит не только фондовый рынок, но и целенаправленное досрочное погашение дорогих кредитов.

—

Нестандартные инструменты: от приложений до «адвоката будущего я»

1. Приложения, но с другим подходом

best budgeting apps for high income professionals часто предлагают детальный учет категорий. У высоких доходов это быстро надоедает. Гораздо полезнее:

– Использовать приложения как панель приборов, а не как бухгалтерию.

– Настроить несколько ключевых графиков:

– динамика чистого капитала,

– доля расходов на lifestyle vs инвестиций,

– прогноз, когда можно перейти на частичную занятость.

То есть приложение не «считает ваши кофе», а отвечает на вопрос: *«двигаюсь ли я к свободе так, как планировал?»*.

—

2. Персональный «комитет будущего»

Эксперимент, который резко меняет финансовые решения:

1. Опишите на листе: каким вы хотите видеть себя через 10–15 лет — образ жизни, нагрузка, доход без работы, страна, жильё.

2. Придумайте этому человеку имя, условно «Future Alex».

3. Введите правило: каждое решение дороже N (например, 1000 или 5000) обязательно обсуждается с Future Alex.

Практически это выглядит так:

– «Если я куплю вторую машину сейчас, Future Alex будет благодарен или злиться?»

– «Эта квартира — шаг к его свободе или к его ипотечному рабству?»

Мозг иначе воспринимает жёсткие ограничения, но гораздо легче защищает «своего» же будущего человека. Это необычная, но мощная психотехника.

—

3. Внешние эксперты — но на ваших условиях

financial planning services for high net worth families звучит как что‑то для «очень богатых и заносчивых». На практике:

– уже при нормальном высоком доходе можно и нужно пользоваться:

– налоговым консультантом,

– финансовым планировщиком,

– независимым инвестиционным советником.

Нестандартный подход:

Сначала самостоятельно набросайте свою систему (цели, проценты, ограничения), а к экспертам идите не с вопросом «что делать», а с вопросом «где в моём плане дыры и риски».

Так вы не становитесь пассивным клиентом, а остаетесь архитектором.

—

Как это всё собрать в работающую систему: пошаговый план

Вот компактный маршрут, без лишней воды.

1. Нарисуйте текущую схему денег

Прямо на бумаге или в заметках — как в диаграмме выше: доходы → 4 блока (фиксированные, переменные, будущее, большие ставки).

2. Решите, какая доля идёт будущему «я»

Не стройте иллюзий: если сейчас на будущее уходит 5%, прыгать на 40% тяжело. Повышайте по ступеням: 5 → 10 → 15 → 20%.

3. Выберите один формат доступа к деньгам

Либо отдельные счета под цели, либо карточки с лимитами, либо «конверты» в приложении. Главное — чтобы было ясно, где деньги на жизнь, а где — неприкасаемый капитал.

4. Назначьте роли (даже если вы один)

Архитектор (раз в год), оператор (каждый месяц), ревизор (раз в квартал).

Можно завести календарные напоминания: «финансовый обзор — первая суббота квартала».

5. Добавьте правило «больших покупок»

Всё, что дороже выбранного порога, проходит через фильтр Future You + сутки «на подумать».

У высокодоходных семей импульсивные большие покупки — главный убийца капитала.

6. Интегрируйте приложение как панель управления

Настройте несколько ключевых графиков, а не сотни категорий.

Если приложение отвлекает и раздражает — смените, а не бросайте систему.

7. Раз в год проверяйте «сценарий свободы»

Простой вопрос:

– Если сохранять текущий темп инвестиций, через сколько лет можно:

– снизить нагрузку до 50%,

– уйти из нелюбимой карьеры,

– переехать туда, где дешевле/комфортнее?

—

Сравнение: жёсткий бюджет vs «рамочная» система

Чтобы не путаться, сравним два подхода.

– Жёсткий классический бюджет

– Много категорий, детальный учёт.

– Хорош для выхода из долгов, но тяжёл для высоких доходов.

– Даёт ощущение постоянного контроля, но быстро выгорает.

– Рамочная система для высокодоходных

– Минимум категорий, максимум чётких правил и лимитов.

– Хорошо ложится на нестабильные и растущие доходы.

– Фокус на выборе крупных решений, а не на микротратах.

Оба подхода работают, но на больших суммах рамочная система реалистичнее: вы не будете годами с энтузиазмом разбирать чеки из ресторанов.

—

Как не потерять баланс: деньги, жизнь и чувство свободы

how to manage money in a high income household — это не только про цифры. Это про баланс:

– между сегодняшним комфортом и завтрашней свободой,

– между желанием «я это заслужил» и вопросом «а кто заплатит — я сейчас или я через 15 лет?»,

– между контролем и возможностью иногда потратить «без объяснений».

Парадокс: чем выше доход, тем меньше вам нужен микробюджет. Но тем нужнее:

– чёткие правила игры,

– уважение к своему будущему «я»,

– осознанные большие решения, а не автоматические.

Если свести всё к одному тезису:

Бюджет для высокодоходной семьи — это не про «жить скромнее», а про выбрать, где именно вы хотите быть щедрыми: в этом месяце или в следующем десятилетии.