Why your personal budget is secretly your first investor

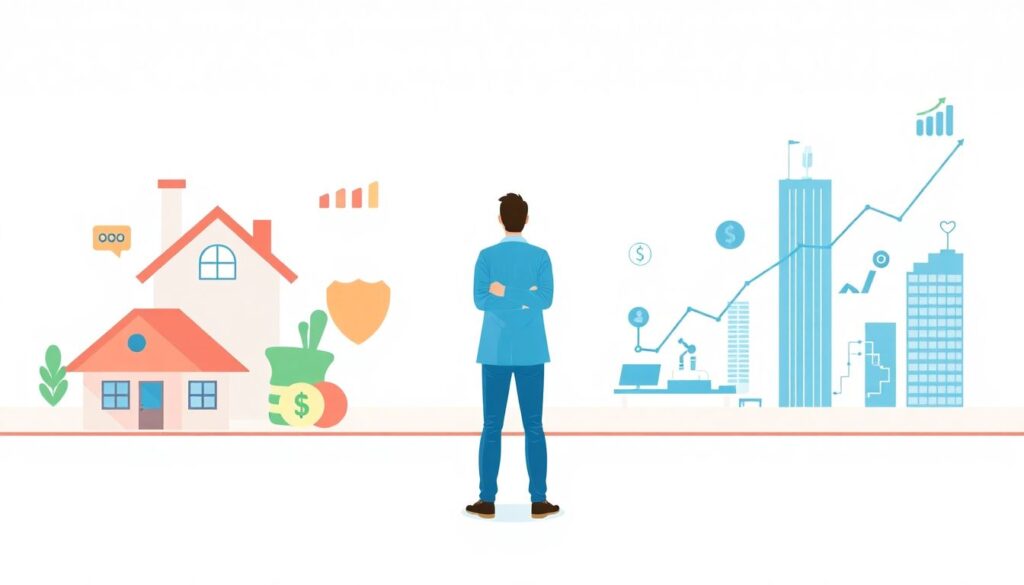

Launching a clinic, telemedicine platform, or diagnostics app feels like you’re building purely “for patients,” but in reality your first real stakeholder is your own wallet. Before you negotiate with VCs or banks, you’re negotiating with your personal cash flow, risk tolerance и time horizon. Smart medical startup financial planning starts with accepting a simple fact: your personal balance sheet is part of the company’s capital structure, whether you like it or not. Treating your household finances с той же строгостью, как P&L стартапа, снижает вероятность кассовых разрывов, а заодно делает вас более предсказуемым партнером для инвесторов и сооснователей, которые видят, что вы контролируете burn rate не только в компании, но и в личной жизни.

Реальные цифры: сколько стоит запустить медстартап

По разным оценкам, создание небольшого амбулаторного кабинета или digital‑health проекта в США требует от 150 000 до 500 000 долларов стартового капитала, а более капиталоемкие направления (imaging, лаборатории, хирургические центры) легко выходят за предел 1–2 млн. Типичный medical practice startup costs breakdown включает аренду и ремонт помещения (15–25 % бюджета), оборудование и софт (20–40 %), лицензирование и юридическое сопровождение (5–10 %), первоначальный маркетинг (5–15 %) и резерв на фонд оплаты труда минимум на 6–9 месяцев. При этом в большинстве случаев основатель недооценивает оборотный капитал: страховые выплаты задерживаются, пациенты платят частями, из‑за чего кэш‑флоу в первые 12–18 месяцев становится основным источником стресса, а не дефицит пациентов как таковых.

Прогнозы: куда движется экономика здравоохранения

Глобальный рынок digital health уже перешагнул отметку в сотни миллиардов долларов и, по прогнозам отраслевых аналитиков, будет расти темпами 15–20 % в год до конца десятилетия. При этом распределение денег внутри системы меняется: платильщики и страховщики смещают акцент в сторону value‑based care, удаленного мониторинга и профилактики, что создает спрос на новые сервисы, но и повышает требования к эффективности. Для основателя это значит, что how to budget for a healthcare startup нужно строить вокруг сценариев, где тарифы могут меняться, а модели вознаграждения (capitation, bundled payments, shared savings) прямо влияют на структуру доходов. Компании, которые с самого начала строят финансовые модели с учетом этих трендов, выигрывают в оценке рисков и более устойчивы к регуляторным корректировкам и изменению reimbursement‑политики страховщиков.

Связка «личные финансы – стартап»: единая система рисков

Большинство фаундеров видят личные деньги и средства компании как два отдельных мира, но кредиторы, инвесторы и партнеры так не считают: они смотрят на совокупный риск. Поэтому personal finance strategies for entrepreneurs в медицине должны включать stress‑testing личного бюджета на те же сценарии, что и финансовая модель стартапа: задержки платежей, рост ставок по кредитам, скачок стоимости расходников или аренды. Если ваш личный резерв покрывает только бытовые расходы, но не учитывает дополнительный вклад капитала в случае провала раунда финансирования, вы переоцениваете свою устойчивость. Гораздо рациональнее моделировать личную ликвидность как safety net для компании на 3–6 месяцев burn rate, с четким лимитом, за который вы сознательно не выходите, чтобы не уничтожить собственное финансовое будущее.

Базовая архитектура личного бюджета под медстартап

Вместо расплывчатого совета «сократите расходы» полезнее мыслить категориями портфелей. Структурируйте личный бюджет в несколько слоев, опираясь на принципы корпоративных финансов: ликвидность, диверсификация, управление риском. Создайте отдельный “Founder Reserve” как личный аналог runway, разделенный на обязательные расходы (жилье, питание, страховка), переменные расходы (образ жизни) и инвестиционный лимит в стартап. Пропишите для себя три сценария: консервативный (минимальный вклад и медленное масштабирование), базовый (планируемый вклад) и агрессивный (дополнительный вклад при благоприятном traction). Такой подход превращает эмоциональное решение «вложить еще немного» в управляемый процесс с заранее определенными верхними порогами и условиями, при которых вы прекращаете дофинансирование.

Нетипичная стратегия: зафиксируйте свой личный burn rate

Чтобы funding and budgeting for medical startups были устойчивыми, имеет смысл формализовать не только burn rate компании, но и личный burn rate. Рассчитайте месячную сумму, необходимую для нормальной жизни, и… подпишите с собой «соглашение основателя»: вы не поднимаете этот уровень до достижения определенных метрик (выручка, EBITDA, объем пациентов, успешный раунд). Такой “founder salary covenant” дисциплинирует не хуже инвесторского term sheet. Дополнительно можно использовать механизм «индексации от traction»: например, каждые 25 000 долларов ежемесячной выручки дают право увеличить личное потребление лишь на 5–10 %, а не пропорционально росту дохода. Это снижает соблазн вынимать из бизнеса слишком много денег на ранней стадии и удерживает фокус на расширении рынка и операционной эффективности, а не на lifestyle‑инфляции.

Практический medical practice startup costs breakdown

Чтобы не оказаться в ловушке завышенных ожиданий, разложите будущие расходы максимально детализировано, а затем привяжите к ним личное участие деньгами и временем. В типичный перечень затрат войдут:

– Лицензирование, аккредитация, медицинская и IT‑комплаенс‑поддержка (HIPAA/GDPR, кибербезопасность, сертификация устройств).

– Клиническое и офисное оборудование, программное обеспечение EHR/EMR, телемедицинские платформы, CRM и billing‑системы.

– Стартовый маркетинг: сайт, брендинг, онлайн‑реклама, партнерские программы, работа с врачами‑направителями.

После этого ответьте на вопрос: какую часть из этого вы покрываете за счет личных накоплений, какую — через кредиты и лизинг, а где разумнее сразу искать партнеров или аренду оборудования pay‑per‑use. Такой разбор помогает увидеть, где вы переплачиваете за «владение» активами, когда рынок уже предлагает модели “equipment as a service” или revenue‑sharing с поставщиками, что уменьшает капитальные затраты и снижает личную финансовую нагрузку основателя.

Личные резервы как квазираунд: нестандартный подход

Вместо абстрактного «у меня есть подушка» попробуйте мыслить категориями pre‑seed, seed и bridge‑раундов, примененных к личным накоплениям. Часть капитала (условный pre‑seed) вы вкладываете до появления первых пациентов или пользователей, следующую часть (seed) — только после достижения доклинических или коммерческих milestones, а bridge включается, если нужно дотянуть до раунда внешнего финансирования. При этом каждая «личная стадия» имеет свои KPI и “go/no‑go” критерии, после которых вы не обязаны продолжать финансирование любой ценой. Такой структурированный подход к личным деньгам уменьшает риск «тонущих затрат» и психологической ловушки, когда трудно остановиться просто потому, что уже много вложено.

Как совместить кредиты, гранты и личный капитал

Когда речь идет о how to budget for a healthcare startup, почти всегда всплывает вопрос, что привлекать первым — кредит, грант или ангельские инвестиции. Нетривиальное, но практичное решение: использовать комбинацию “personal capital + non‑dilutive funding + smart debt”. Сначала вы фиксируете ограниченный личный вклад, которого достаточно для разработки MVP или пилотной услуги. Далее приоритизируете гранты (NIH, государственные программы инноваций, локальные healthcare‑фонды), а уже потом рассматриваете банковские линии и венчурный капитал.

Полезно выстроить для себя матрицу:

– Где валютный и процентный риск ниже (особенно при долговом финансировании оборудования и IT‑инфраструктуры).

– В каких источниках денег требования к клиническому evidence и регуляторной готовности реалистичны для вашей стадии.

– Как распределяется контроль: какие инструменты финансирования не ведут к избыточному размыванию доли основателя.

Так вы не только уменьшите давление на личный бюджет, но и создадите капитал‑структуру, более устойчивую к экономическим шокам и изменениям ставок.

Нестандартные способы снизить личную финансовую нагрузку

Есть несколько нетривиальных тактик, которые редко обсуждаются в медсообществе, но хорошо работают. Во‑первых, временная географическая оптимизация: если специфика стартапа позволяет работать удаленно (R&D, софт, телемедицина на стадии пилотов), рассмотрите переезд в регион с более низкой стоимостью жизни на 12–24 месяца. Снижение личного burn rate на 30–40 % иногда эквивалентно получению небольшого гранта. Во‑вторых, кросс‑монетизация профессиональных навыков: многие врачи могут параллельно вести платные консультации, читать CME‑курсы, участвовать в клинических исследованиях, где оплата идет не только деньгами, но и доступом к инфраструктуре. В‑третьих, структурирование доходов через гибкие контракты locum tenens или part‑time shifts, позволяющее держать минимальную клиническую занятость, но получать стабильный кэш‑флоу, не выжигая при этом время, нужное на развитие продукта.

Список личных стратегий: что пересмотреть до запуска

Перед стартом проекта стоит провести ревизию не только расходов, но и архитектуры ваших активов и обязательств. Обратите внимание на следующие меры, которые заметно улучшают medical startup financial planning на горизонте 3–5 лет:

– Рефинансирование ипотечных и потребительских кредитов до начала активной фазы стартапа, пока кредитный профиль выглядит более стабильным.

– Конвертация части долгосрочных, неликвидных инвестиций (например, отдельные фонды) в более ликвидные инструменты с меньшей волатильностью.

– Создание отдельного “risk bucket” для высокорискованных инвестиций, включая долю в собственном стартапе, чтобы не путать их с пенсионными и обязательными сбережениями.

Подобная перестройка снижает вероятность того, что в критический момент вам придется экстренно ликвидировать активы на невыгодных условиях, только потому, что стартап испытывает временный кассовый разрыв или раунд финансирования сдвинулся на полгода.

Влияние личной стратегии на индустрию в целом

То, как основатели управляют личными финансами, парадоксальным образом отражается на структуре отрасли. Когда предприниматели ориентируются лишь на быстрый рост и готовы без ограничений сжигать собственные ресурсы, индустрия получает больше краткоживущих проектов, зависимых от раундов финансирования и плохо интегрированных в реальную экономику здравоохранения. Напротив, взвешенные personal finance strategies for entrepreneurs стимулируют появление устойчивых моделей: клиники и платформы, которые изначально строятся так, чтобы покрывать операционные расходы из выручки, а не из вечного fundraising. В долгосрочной перспективе это повышает общую эффективность системы здравоохранения, сокращает количество «пустых» пилотов и фокусирует капитал на решениях с реальным клиническим и экономическим эффектом для пациентов, страховщиков и государств.

Что останется после: устойчивость важнее героизма

Грамотное funding and budgeting for medical startups — это не только о том, чтобы собрать нужную сумму и не выйти за рамки сметы. Это про выстраивание длинной, согласованной линии между вашей личной финансовой безопасностью и устойчивостью компании. Когда вы заранее определяете свой лимит риска, формализуете личный burn rate, структурируете резервы в «раунды» и комбинируете капитал с грантами и умным долгом, вы снижаете эмоциональную турбулентность и повышаете вероятность того, что стартап доживет до product‑market fit. В итоге выигрывают не только вы и ваши инвесторы, но и сама healthcare‑экосистема, которая получает не очередной эксперимент на энтузиазме, а экономически жизнеспособный медицинский сервис, способный работать десятилетиями, а не циклами от раунда к раунду.